21世纪注定是一个以数字化整合经济与社会的时代。据测算,到2020年全球数据总量就会达到4.4万亿GB,覆盖到经济和社会发展的各个领域。届时中国数据规模占比将达到18%,超越美国,位居世界第一。

2015年8月,国务院印发《关于促进大数据发展的行动纲领》,部署了我国从数据大国向数据强国迈进的国家战略。党的十九大亦制定了新时代中国特色社会主义的行动纲领和发展蓝图,提出要建设网络强国、数字中国、智慧社会,推动互联网、大数据、人工智能和实体经济深度融合,发展数字经济、共享经济,培育新增长点,形成新动能。

这就从顶层设计的角度为数字经济的大发展指明了方向。

根据金融服务实体、信托回归本源的发展逻辑,信托行业服务数字经济,可以提供综合金融及法律服务的路径,这其中既包括为传统产业的数字化转型赋能,也包括助力新兴数字产业的孵化与成长。这对于信托业来说,无疑是新时代的新机遇,但前提是信托行业自身也需要完整经历数字化的过程。

信托公司积极赋能传统产业的数字化转型

根据腾讯研究院发布的新近研究成果,传统经济及产业的数字化转型涵盖制造业、农业、公共服务如教育、医疗、交通、城市治理等众多领域,可以说几乎渗透到实体经济的各个主要分支。(见图1)

传统产业数字化转型是否成功,不仅在于产业表现形式的数字化,更重要的体现为产业及行业决策机制和业务逻辑的数字化,即是否已经变革为基于大数据、云计算甚或是人工智能的数据驱动,还是仍然停留在基于过往验证的经验驱动或是基于模式建构的理论驱动。由此,认知系统和行为决策的数字化转型是关键,相应地,针对传统产业的数字化转型,金融服务逻辑和内容也应当顺势而变。

根据《2016中国信托业社会责任报告》的相关数据统计,截至2016年年末,信托业直接投入实体经济领域的信托资产占比六成以上,基本覆盖了实体经济各主要领域。伴随着传统产业向数字化转型发展进程的不断推进,信托公司提供投融资综合金融服务的方式也必然会相应发生变化,尤其是判断资产价值的信用逻辑和评估方法。

区别于针对有形物理资产的信贷评价方法,如何评价资产的数字化形式?如何评价医院的特定医患数据价值而非医院建筑本身?如何评价物流公司货运卡车的动态营运数据而非卡车本身的车辆价值?上述资产的数字化形式无疑具有营运层面的经济价值,但能否作为信托贷款授信的额度评价或质押方式,在目前信托法律法规及监管体系下尚无明确规范。

然而令人欣喜的是,中关村数据资产双创平台成功发放了一笔数据资产质权贷款,将一家水利信息化企业的灾害天气预测数据作为质押标的进行授信贷款。这样可贵且有效的探索尝试在合理妥适条件下,对信托公司具有积极的启发借鉴意义。

沿着资产数字化的发展思路,信托公司为实体经济数字化转型服务的空间非常广阔。实践中,2017年9月,中航信托与百度金融等几家机构已经联合发起成立了以数据的管理、应用、经营和服务为核心的跨界合作组织,深度探索数字资产的产融结合模式与应用实践,为信托公司服务产业数字化转型寻找可行性方案。

信托制度精准助力新兴数字产业的规范成长

大数据本身的分布和共享机制决定了数字经济本质上具有共享经济的特征,即使用权的价值相当程度上优于所有权的价值。

现实中,集成数据的控制者与单体数据的所有者以及数据利益的享有者之间常处于分离状态。以航空延误险为例,单独乘客航班延误数据属于个体数据,所有航空公司延误数据为整体数据,而实际对航班延误信息享有数据利益的是开发延误险的保险公司。这种权属分离的状态和利益分置的安排是传统的民法物权制度难以解决或者设计的,且往往执行成本过高。

相比之下,信托制度的优越性则得到了较为恰当的体现。具体而言,根据信托法原理,信托财产所有权的制度安排具有结构化特质,在法律上受托人享有信托财产所有权,但信托财产的实际利益则归属于受益人,这种信托财产的权属分离状态虽然源于英美衡平法,但已经被我国信托法所承认。在商业实践中,信托制度对信托财产特有的制度安排亦十分契合数字资产的复合权属设计,以此为基础的制度工具,可以精准地助力数字资产的标识、定价和转让。

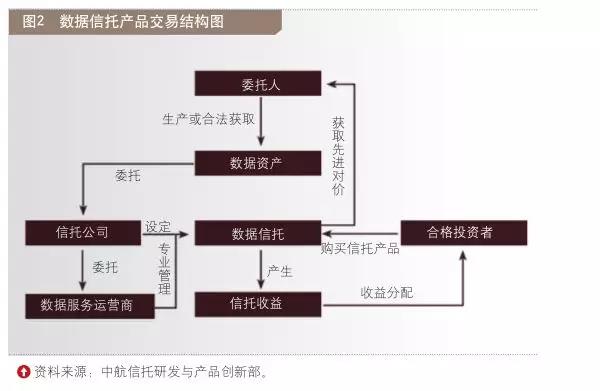

事实上,已有信托公司通过先行先试的方式将数字资产作为信托财产设立信托产品,探索信托服务产业数字化发展的新模式。例如,中航信托于2016年9月在业内率先发行了首单数据信托产品——委托人将其所有的数据库资产作为信托财产设立信托,受托人按照委托人意愿聘用数据服务商对数据进行专业管理,由此产生增值收益作为信托利益分配给信托投资者,委托人则通过信托收益权转让的方式获取现金对价,实现数据资产作为信托财产的价值变现。如图2所示。

信托公司主动谋求数字化变革的自我驱动

数字经济的场景形成并不能完全依赖于数据及信息技术的自行决定或驱动,更需要由实际需求决定和业务逻辑驱动。因此,信托公司需要主动完成自身的数字化变更,才能真正享受到科技变革和数字经济的红利。

就优化内部治理机制而言,信托公司信息化系统建设是数字化变革的基础设施。根据中建投信托研究中心发布的行业研究报告,近几年信托公司投入信息化建设的资金比重逐年增加,2015年以来,IT系统投资达1500万元人民币的信托公司已经超过行业总数的1/3,有效保 障了信息化建设的“硬件”基础。以金融科技驱动改善公司内容风控及运营治理的效果也日渐明显。

就拓展创新业务模式而言,信托公司积极运用数据技术开展新型业务场景的实例不断涌现。

例如利用区块链技术的分布式和共时性可验证特点开展消费金融业务,可以有效解决助贷机构与信托公司的数据对接以及符合监管要求的数据共享痛点,使得消费金融数据的价值借助于业务场景的发展得以真正体现,使其作为授信和质押的资产价值在节点共识机制基础上成为可能。

又比如在资产配置和财富管理场景挖掘方面,智能投顾的价值在于根据现代金融理论与信息技术,通过智能算法向客户提供个性化、自动化的投资顾问服务,辅助其投资。智能投顾既可以服务具有资产配置需求的终端财富客户,也可以为基金管理人提供研究及决策辅助。尽管实践中如何界定智能投顾的受托责任边界还有待解决,智能投顾的产业发展周期也尚处在孵化期向创新期的过渡,但是智能投顾的发展趋势对信托行业财富管理的影响具有长远意义。2017年5月,中航信托携手博普科技和万维资产,共同研发建设以人工智能为主导的资产配置平台“万维智慧财富管理平台”,聚焦模型开发、策略管理、资产组合配置及风险管理等方面的智能投顾实践应用。

综上,正如美国《连线》杂志创始主编凯文·凯利在《科技想要什么》中指出的,科技本身就是一种力量,与人类一样也有成长进化的需求。所以,与其被动接受数字智能浪潮的席卷,信托公司还不如主动作为,以合法合规审慎经营为前提,围绕信托本源的制度优势和金融机构的行业优势,寻找助力数字资产实现确权、管理、转让的优选路径,彰显其作为新型资产的应有价值,实现信托公司服务实体经济数字化转型的国家战略。